JBO竞博2019年,5G万物互联试水,TWS耳机爆量,ETC覆盖率达90%,AR/VR迈向爆发前夜……走进2020年,哪些行业应用将持续火爆,成为电子制造产业链关注的焦点。电子制造业内权威机构团队结合近两年的一线走访与追踪,深入调研与分析,为读者朋友们解读2020年即将爆发的电子制造行业趋势。

目前国内 A 股电子行业上市公司230家,2018年总收入为1.41万亿,净利润为552 亿元。2019年前三季度收入为1.10万亿,净利润为572亿元。截至目前,电子行业上市公司整体市值为4.09万亿。

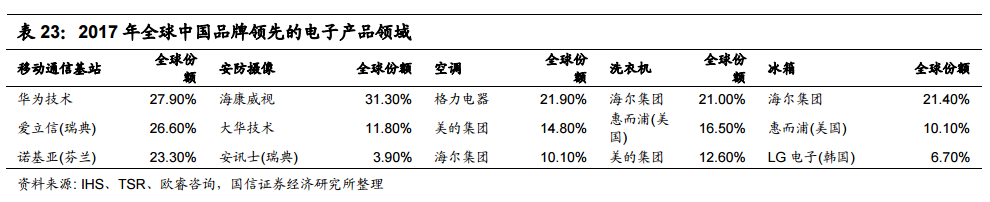

从产业链分析来看,下游终端品牌方面国内企业在智能手机、安防监控、通信基站以及家用电器等领域已经确立起部分优势。在中游模组端制造方面,国产企业通过产品品质、成本控制、规模化交付能力上的提升,在光学摄像头模组、声学模组、电池模组、液晶显示模组等细分领域实现了跨越式发展,已经位居国际前列。上游核心零部件如高端芯片设计、高端芯片制造、高端制造装备、高端连接器以及核心原材料等方面,国内企业仅少部分企业实现突破,是未来长期产业升级的重点方向。中游制造领域主要的业务特点是产值规模大,但是议价能力较弱,导致利润较薄。国内电子制造业在制造端经历过引进外资、培养人才、自主创新以及逐步赶超之后,目前已经进入了需要全面产业升级的阶段,未来升级的方向将是上游核心技术以及下游品牌实力。

本文主要对国内电子制造业整体产业链进行了较为详细的梳理,并针对不同领域的国产化替代程度进行了梳理判断。分析不同产业链环节的业务模式,盈利能力,以及国际竞争格局,为整个国内电子制造产业发展提供了研究分析。

《中国制造2025》指出,全球制造业格局面临重大调整。新一代信息技术与制造业深度融合,正在引发影响深远的产业变革,形成新的生产方式、产业形态、商业模式和经济增长点。与此同时,我国电子制造业转型升级、创新发展也将迎来重大机遇。

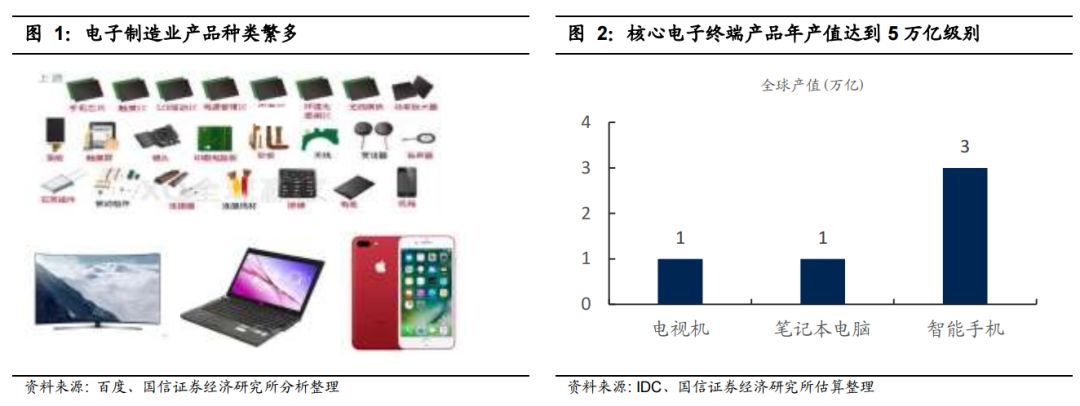

电子制造行业产品种类繁多,下游主要集中在智能手机、电脑、电视机、工业控制设备等产品。按照每年主要产品的全球出货量级,智能手机在15亿部左右,笔记本电脑在1.6亿台左右,电视机在2亿台左右,分别对应的产值达到3万亿、1万亿和1万亿级别,随着创新力度的不断加大,消费电子产品单价仍在持续上升,从而带动更大的市场空间。

按照中信电子行业分类,目前国内 A 股电子行业上市公司230家,2018年总收入为1.41万亿,净利润为552亿元。2019年前三季度收入为1.10万亿,净利润为 572亿元。截至目前,电子行业上市公司整体市值为4.09万亿。

在下游品牌方面,国产智能手机品牌如华为、OPPO、VIVO 以及小米等品牌终端过去十年获得快速成长,基本占据了一席之地。2016年-2018年,华为、OPPO、VIVO和小米等四家企业全球市场占有率从25%提升至 37%,其中华为品牌市场占有率提升幅度最大从9%提升至14%。

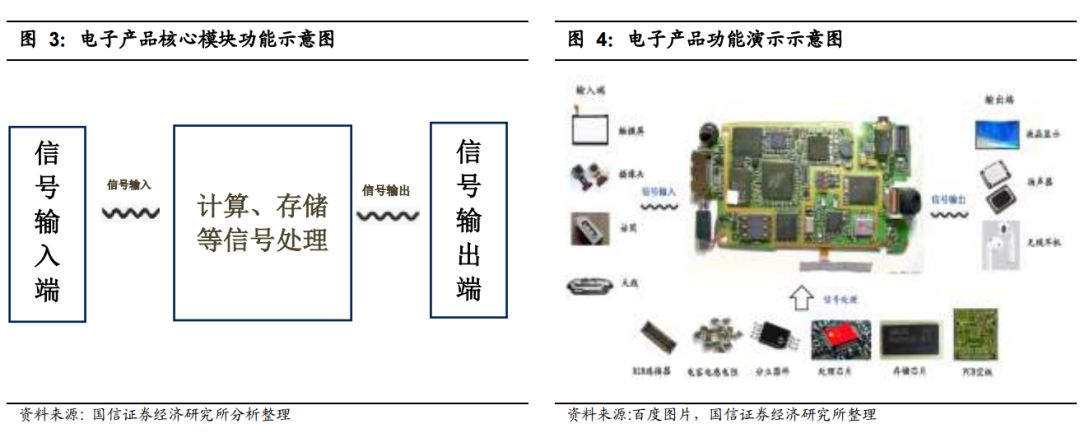

从产业链分布来看,产业链上游主要为材料、核心零部件、制造设备、芯片设计等环节,中游主要为实现显示、图像、声音等输入输出信号端功能的模块组装JBO竞博,下游主要品牌端整机。

信号输入输出模块主要为数字信号、模拟信号等信号输入输出,核心零部件模块包括触控、光学、声音、天线等模块。

信号处理模块主要进行信号处理,包括模拟信号、数字信号等。核心零部件模块包括信号传输、信号计算、信号存储等模块,相关零部件包括主处理芯片、射频信号芯片、图像处理芯片、电源管理芯片等,以及辅助作用的被动元器件、模拟器件、功率器件、连接器、电池等。

下文将按照信号处理、信号输入输出等功能模块,对不同细分领域零部件产业链进行梳理。对处于产业链不同位置的公司业务模式,盈利能力等进行分析。在下面的产业链梳理分析中,可以发现在整个电子产业链中国产企业通过产品品质、成本控制、规模化交付能力上的优势,基本实现了在电子零部件及组装领域的国产替代。

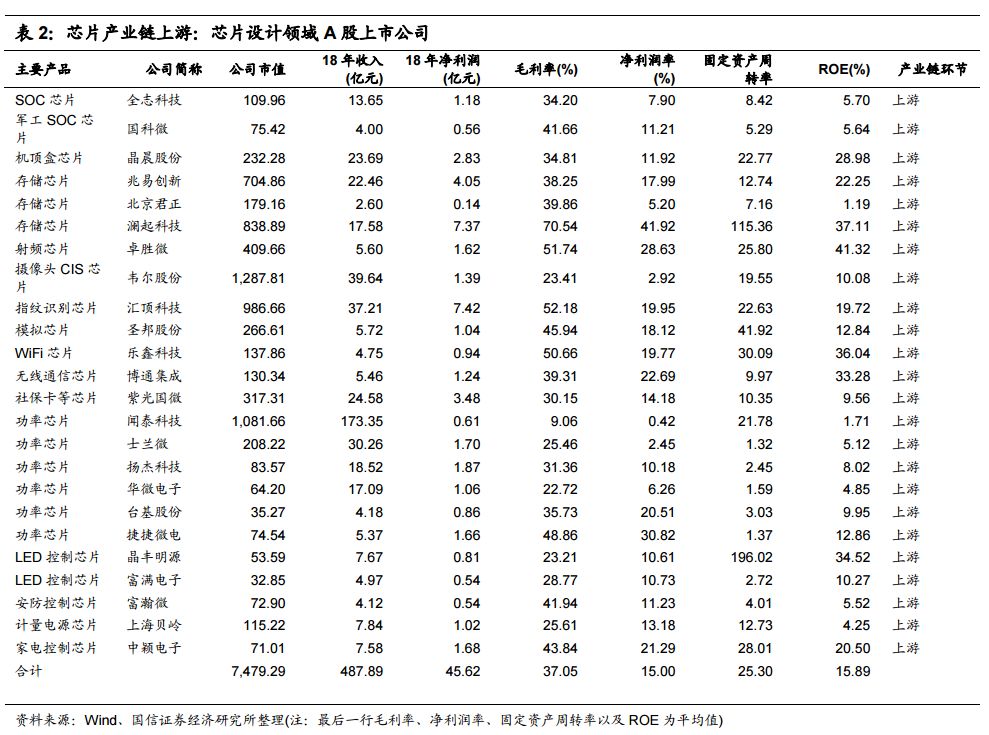

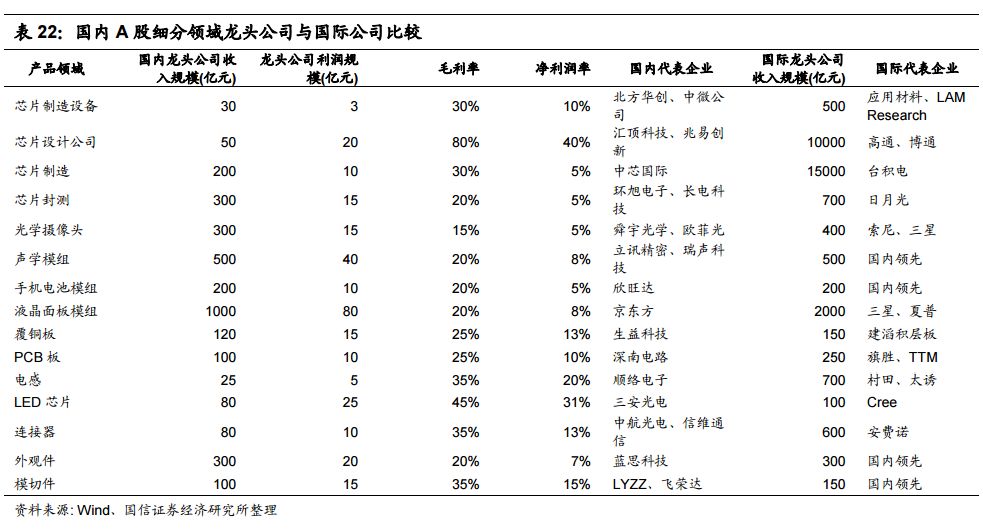

从收入端规模来看,主流头部芯片设计公司收入规模相对较小,如汇顶科技、兆易创新、紫光国微等自身收入2018年在20亿-30亿元左右,2019年韦尔股份、闻泰科技等公司通过收购国外资产后收入规模将跃升至100亿以上的水平。相比之下,国外细分领域的芯片设计龙头公司收入基本都在上百亿美金的水平。

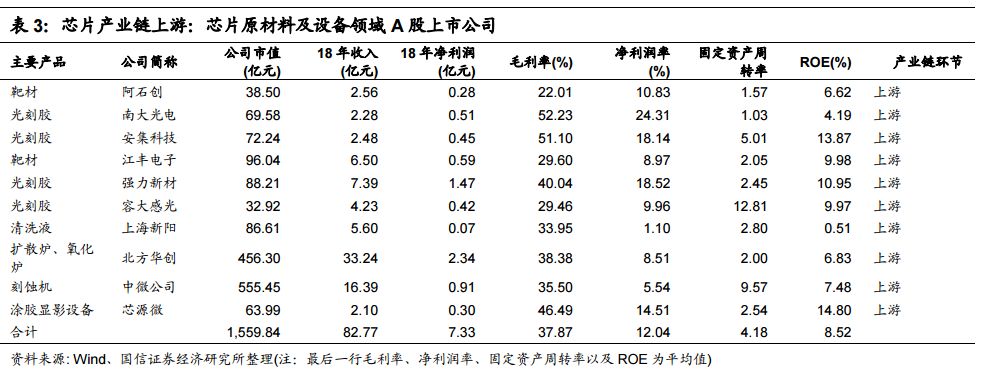

芯片产业链板块上游:原材料及设备领域。目前国内半导体芯片原材料上市公司主要涉及领域包括光刻胶、清洗液、高纯度靶材等环节。从收入端规模来看,2018年主流头部原材料公司收入在10亿元以内,整体规模较小。

总部位于荷兰Veldhoven,欧洲人均科研经费排名第二的高科技公司。2011年,卖出222套机器 ,全球净销售收入56.51亿欧元 ,净利润14.67亿欧元。

半导体芯片制造设备上市公司主要涉及领域包括氧化炉、扩散炉、离子注入机、刻蚀机等环节。从收入端规模来看,2018年主流头部公司收入在20亿-30亿元,毛利率在30%以上。净利润率由于研发投入较大,相对较低,同时也导致ROE水平相对较低。

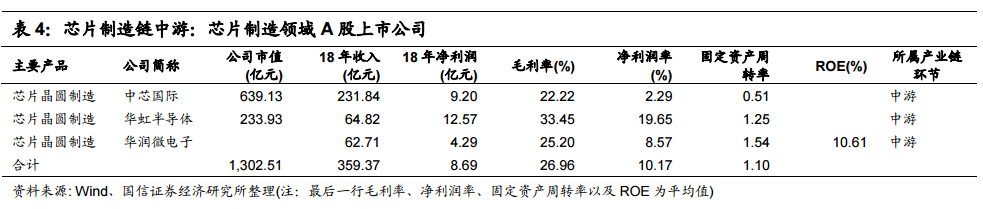

芯片产业链板块中游:晶圆制造。目前全球IC代工制造领头企业为中国台湾的台积电,2018年收入为303.89亿美元,占全球前十大IC制造规模收入比例超过50%。中国大陆企业在前十位的分别有中芯国际和华虹半导体,2018年收入分别为33.78亿美元和9.45亿美元,占全球前十大IC制造规模收入比例分别为5.64%和1.58%。收入排名第三的华润威电子目前正在申请A股上市。

盈利能力方面,龙头企业台积电的综合毛利率在45%以上,净利润率在30%以上。国内晶圆代工龙头企业目前规模量产制程在28nm 的水平,相比国际龙头企业7nm的水平落后2代-2.5代,导致其盈利水平相对较低。

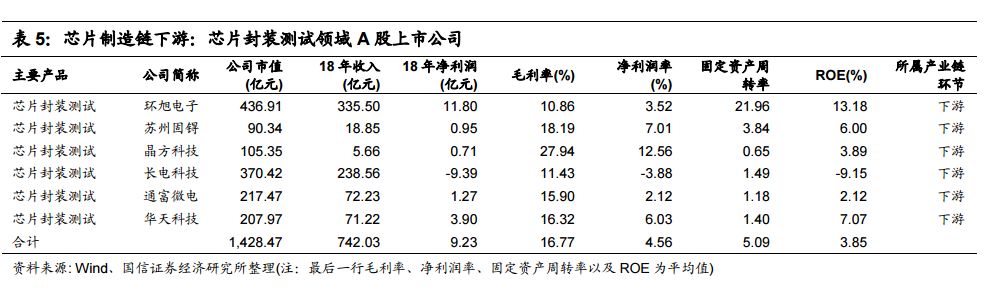

芯片产业链板块下游:封装测试。封测行业国内企业企业在国际上已拥有较强竞争力,2018年长电科技、华天科技、通富微电三家企业在全球市场市占率17%,且在封装技术能力较为全面,掌握了全球较为领先的先进封装技术,未来有望进一步抢占更多市场份额。龙头公司长电科技收入规模2018年达到238亿元。

不过由于整体管理能力,客户水平等方面原因,国内封测行业整体盈利能力不高,综合毛利率在20%以内,净利润率各家企业差距较大。

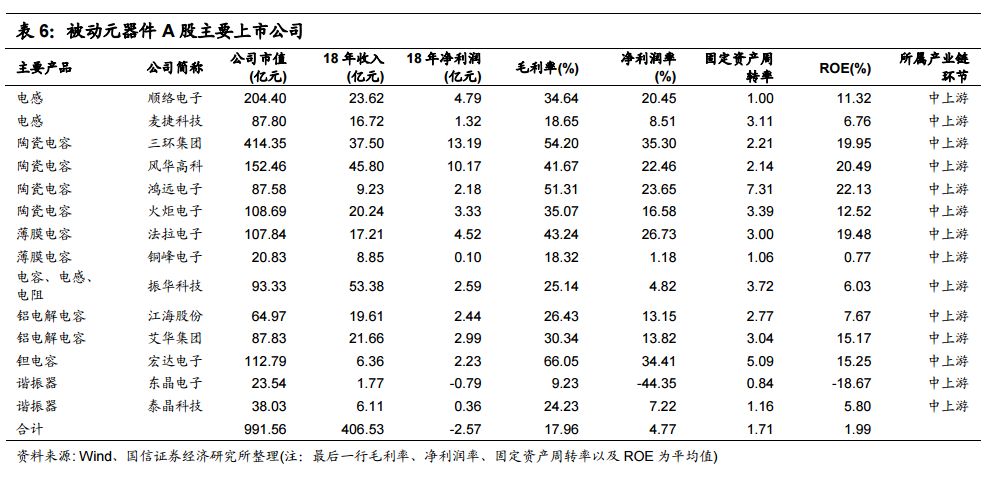

被动元器件是电子产品的基础性元器件,主要是电阻、电容、电感、陶振、晶振、变压器等等三大类产品。被动元器件的作用作为基础元件非常重要,其工作特点来是自身不消耗电能,或把电能转变为不同形式的其他能量;只需输入信号,不需要外加电源就能正常工作等特性。

2018年国内被动元器件龙头公司中,电阻及钽电容龙头振华科技收入53亿元,陶瓷电容龙头风华高科收入46亿元、电感龙头顺络电子24亿元,铝电解电容龙头艾华集团及江海股份收入在20亿元左右。作为基础元器件,被动元器件行业商业模式相对较好。龙头公司盈利能力较高,毛利率30%-50%,净利润率15%-20%。

PCB为电子工业之母,是所有电子产品零部件的载体。覆铜板则是制造PCB的核心原材料,为PCB行业上游。考虑到电子产品短小需求,柔性电路板FPC(Flex PCB)的需求也在快速增加。2018年国内覆铜板龙头生益科技收入为120亿元,PCB龙头深南电路收入为76亿元,柔性电路板龙头鹏鼎控股收入为258亿元。PCB领域技术路径相对成熟确定,龙头公司毛利率在20%-30%之间,净利润率在10%左右的水平,相对比较稳定。

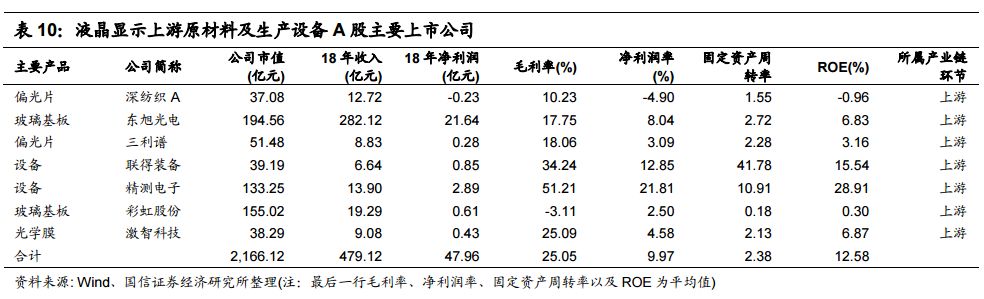

上游原材料及生产设备环节。液晶显示器产品上游主要包括玻璃基板、偏光片、光学膜、液晶、取向剂、油墨等原材料,以及激光切割、贴合、检测等设备。2018年国内目前最大的玻璃基板公司东旭光电收入在282亿,偏光片龙头公司收入在8.8 亿元,设备龙头公司精测电子收入在14亿元左右。

整体而言,上游原材料及设备类公司规模较小,竞争力较低,毛利率在15%-20%,净利润率较低。设备类公司定制化程度较高,毛利率在30%-50%,利润率10%-20%的水平。

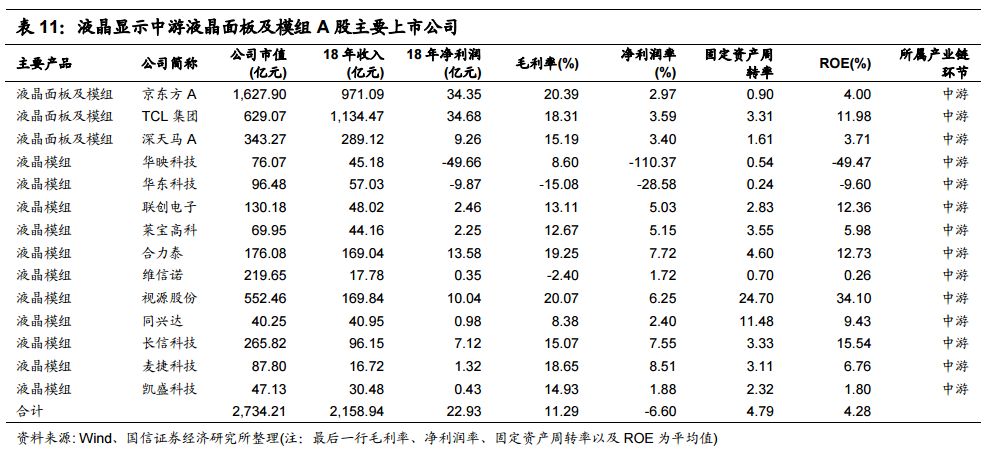

中游液晶面板及模组。目前国内大尺寸液晶面板龙头公司京东方2018年收入规模为971亿元,中小尺寸液晶面板龙头公司深天马2018年收入为289亿元。由于价格持续走低,目前面板公司毛利率在15%-20%之间,净利润率跟随价格波动,目前在3%左右。

液晶模组公司主要业务模式为组装加工,收入规模最大的液晶模组公司为合力泰,2018年收入为169亿元。主流液晶模组公司如华映科技、莱宝高科、同兴达等收入在50亿元-100亿元之间。主流液晶模组公司毛利率水平在15%-20%之间,净利润率在5%-10%之间。

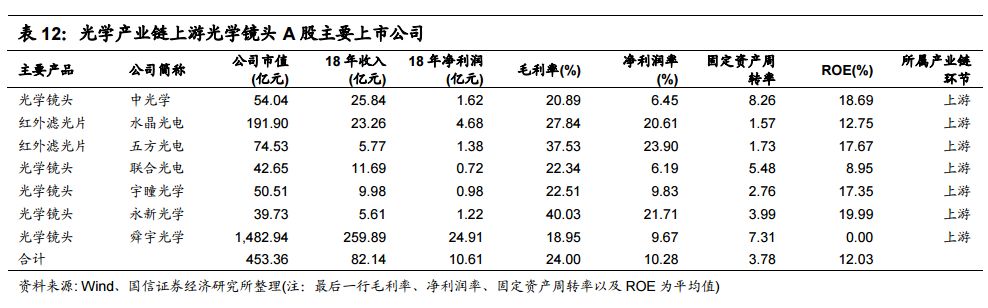

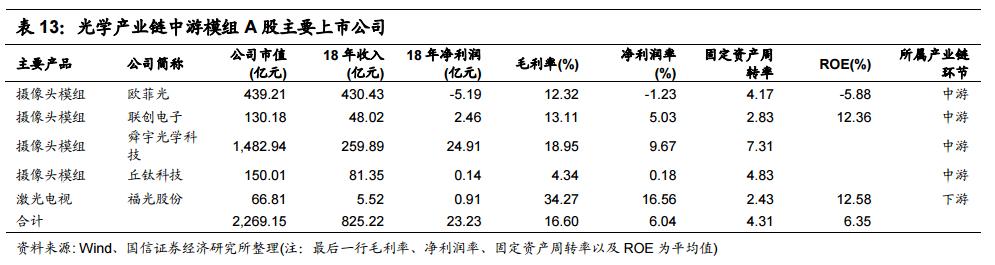

光学模组上游核心零部件主要包括如光学镜头、CIS芯片、滤光片、马达等。国内最大的光学镜头公司舜宇光学科技2018年光学零部件业务收入在50亿左右(占总收入 20%),其他主流光学镜头公司收入规模在10亿-30亿之间。光学领域上游零部件公司毛利率普遍较高在20%-40%,净利润率在10%-20%的水平。

中游摄像头模组。国内最大的光学镜头模组公司欧菲光2018年摄像头模组收入在244亿,舜宇光学科技2018年模组业务收入在200亿左右(占总收入80%)。光学模组业务毛利率普遍10%-15%,净利润率在5%-10%之间的水平。

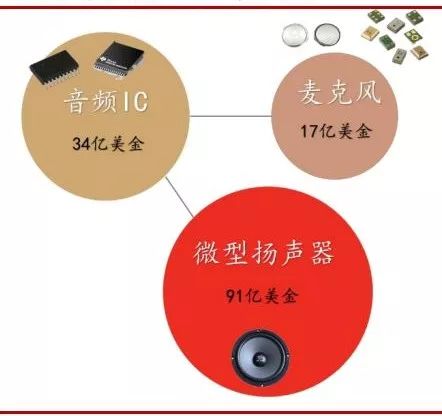

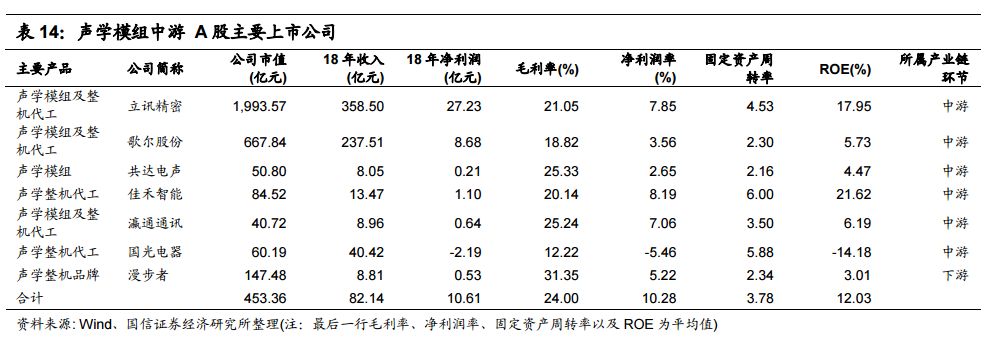

声学模组上游原材料主要包括芯片、磁铁、音频线等,产品制造核心在于精密加工能力。目前国内声学产业链公司主要集中在产业链中游声学模组加工。

中游声学模组加工收入最大的两家公司立讯精密、歌尔股份2018年收入分别为358亿元和237亿,毛利率分别为21%和19%。其他声学模组公司如共达电声、佳禾智能和瀛通通讯2018年收入在10亿元左右,毛利率在20%-25%之间。下游声学整机品牌公司漫步者2018年收入为8.8亿元,毛利率为31%。

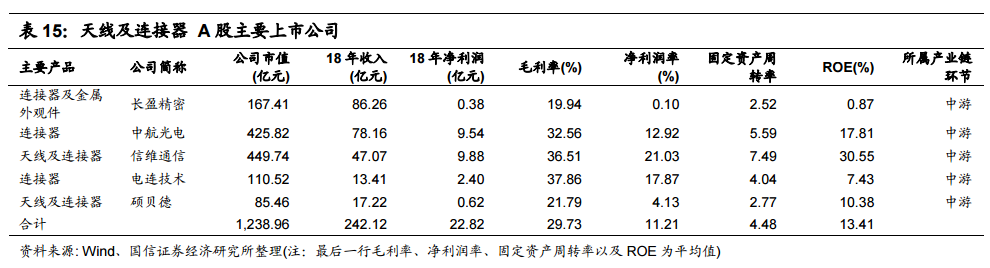

连接器产业链上游包括黄铜、模具等,产品制造核心在于精密加工能力。目前国内产业链公司主要集中在产业链中游连接器加工。

2018年国内连接器龙头公司中航光电收入在78亿,天线龙头公司信维通信收入为47亿元,连接器龙头公司收入为13.4亿元。连接器公司毛利率在30%以上,净利润率15%-20%的水平。

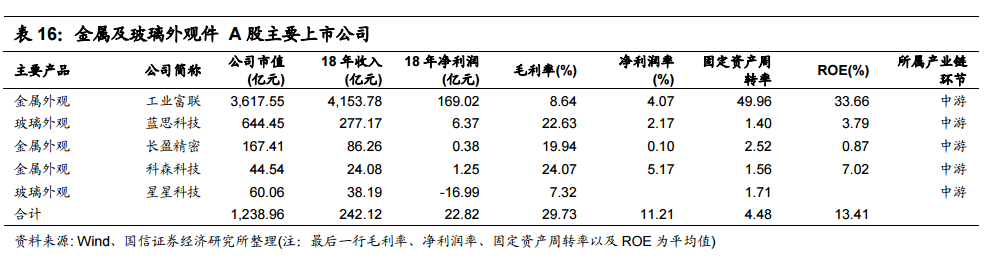

外观件产业链核心强调精密加工能力、成本管控能力以及大规模生产能力。目前国内公司在外观件领域处于国际龙头地位。

2018年金属外观件龙头公司工业富联总收入为4153亿,金属外观件收入在1300亿左右。玻璃外观件龙头公司蓝思科技收入为277亿元。从龙头公司来看,外观件加工毛利率在20%左右的水平。

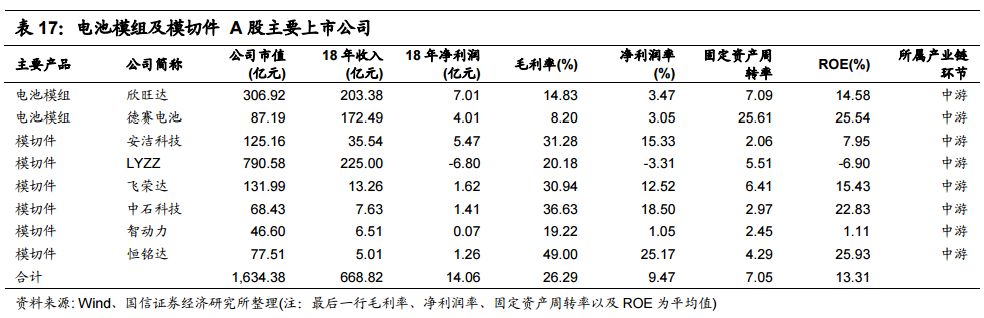

消费级电池及模切件等零部件产业链。电池模组上游原材料主要为芯片、电芯、FPC 等零部件,上游原材料基本能够国内企业供应。消费级电池模组国内领先企业主要为欣旺达、德赛电池。2018年两家企业的收入分别为203亿元和172亿元。电池模组业务主要为制造组装,毛利率在10%左右水平,净利润率在3%-5%,相对较低。

模切业务零部件主要用于消费电子防尘、防水、Logo 等功能,2018年国内模切龙头公司LYZZ模切业务收入在120亿左右,净利润在18亿的水平。模切业务竞争优势核心在于快速反应能力、规模化制造能力以及成本控制能力,业务毛利率在30%以上,净利润率在15%左右。

LED产业链上中下游龙头公司表现出很明显的产业特征,上游利用技术壁垒,下游利用品牌和渠道优势获取较强的溢价能力,中游相对议价能力较弱,主要专注成本制造。

LED上游芯片领域国内龙头企业三安光电2018年收入为83亿元,净利润28亿元,毛利率为44.7%,净利润率为33.8%;下游应用端LED照明龙头公司欧普照明收入为80亿元,净利润为9亿元,毛利率36.5%,净利润率为11.2%。中游封装测试领域龙头公司木林森收入为180亿元,净利润7.2亿元,毛利率为26%,净利润率为4.05%。

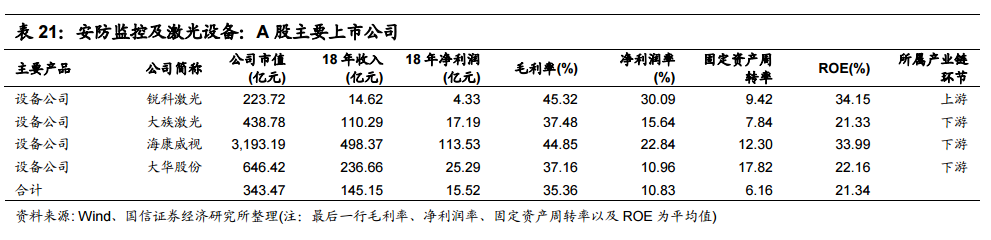

安防及激光行业设备公司表现出明显的上游核心零部件、下游整机公司商业模式特征,盈利能力较强,毛利率和净利润率水平相对较高,同时资产相对较轻,固定资产周转率较高。

激光器国内龙头企业锐科激光2018年收入为14.6亿元,净利润4.33亿元,毛利率为45.32%,净利润率为30.09%;下游应用端激光设备龙头公司大族激光收入为110亿元,净利润为17.2亿元,毛利率37.5%,净利润率为15.6%。安防监控领域龙头公司海康威视收入为498亿元,净利润113.5亿元,毛利率为44.85%,净利润率为 22.84%。

随着智能制造设备行业的不断发展,消费电子、新能源、PCB电路板等加工设备需求持续增长。从行业收入规模来看,全球激光器市场呈持续增长态势。根据 2019 年中国激光产业发展报告的数据,2013-2019 年,全球激光器市场规模预计从 89.7 亿美元增加至 146 亿美元,年均复合增速为 8.46%。

随着“中国制造 2025”的提出,我国将加速先进制造技术及自动化技术的应用,实现国家产业技术的又一次升级换代,激光技术也将进一步实现对传统制造技术的替代。未来,传统加工技术替代市场将为激光加工产业的发展提供较大的市场空间,中国已成长为激光加工设备的重要市场。

通过对整体国内电子制造业产业链进行梳理,我们对行业有一个概括性的总结:上游需进一步产业升级,中游制造继续夯实基础,下游品牌端提升知名度获取品牌价值。

上游设备、原材料以及芯片设计等领域国内基础还比较薄弱。高端制造业,特别是半导体产业还需进一步补强。通过采取合适的策略,基于国内庞大的工程师红利,以及合理的政策导向等,国内半导体产业的自主可控之路能够实现。

在上游设备、材料、芯片设计等领域,实现不同细分赛道的重点突破;中游晶圆制造及下游封装测试领域保持战略定力,保持对新技术持续的研发投入,持续跟进行业内领先企业不掉队,长此以往则有望达到国际一流水平。

利用国内40年改革开放培养的众多熟练技术工人、企业的快速反应能力以及规模制造能力,以及积极进取的企业家精神,国内企业在中游加工制造领域已经积累起较强的竞争优势。在消费电子的各类功能模块如光学摄像头、声学模组、触控模组、液晶显示模组、覆铜板及PCB、以及模切等领域的制造积累了较好优势,多个细分领域都做到了全球领先。

但是中游制造领域主要的业务特点是产值规模大,但是议价能力较弱,导致利润较薄。国内电子制造业在制造端经历过引进外资、培养人才、自主创新以及逐步赶超之后,目前已经进入了需要全面产业升级的阶段,未来升级的方向将是上游核心技术以及下游品牌实力。

在下游产品端,国内企业已经在家电(白电、黑电)、安防、移动基站以及智能手机等领域确立了部分品牌优势。随着产业链整体制造能力增强,产品质量持续提升,同时渠道优势逐步建立,服务优势更加明显,国内终端品牌能力将会持续增强。

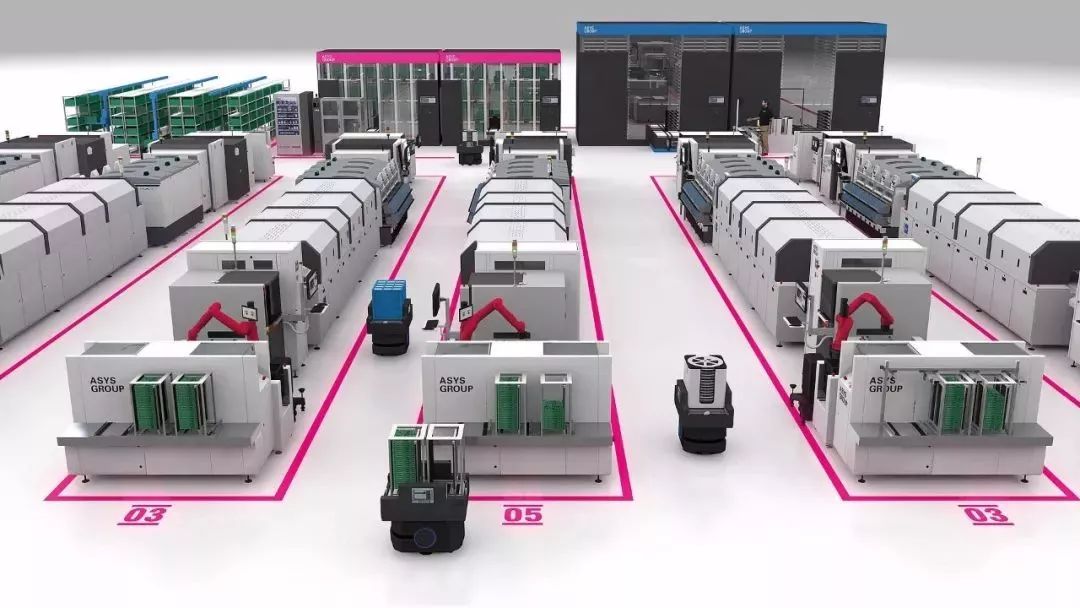

SMT表面贴装技术作为现代电子信息产品制造业的核心技术,是当代电子信息制造产业十大最具生命力的技术之一!

我国作为全球知名的电子制造基地,纵观改革开放40年间电子制造发展格局,我们能够清晰分辨国内电子制造业经历的从无到有、从小到大、从普通到专业、从引进到自产的特色发展之路,其中的每一次转型与变革,都离不开SMT设备的身影。

基于国内彩电制造技术的引进,1985年中国第一次引进SMT自动贴片机生产线设备,开始批量生产以电视调谐器为代表的小型电子产品。从1985到1989五年时间共计引进贴片机120 多台,形成近千万只电视调谐器的生产能力,为国内电子制造业营造了良好的开局。

1985年,中国第一次引进SMT自动贴片机生产线设备,进行批量生产小型电子产品;

1995-1999年,珠三角快速发展,引进SMT生产线量迅速增加,应用SMT企业数量猛增1,000多家;

2000-2004年,长三角龙头崛起,上海成为世界SMT设备产供厂商展示销售服务培训较为集中的城市,全球SMT市场进入中国时代,五年累计引进26,786台。我国1万多家SMT制造企业,围绕SMT行业上下游电子行业从业人员,包括PCB,半导体,电子料,线束,LED显示屏SMT及组装近5000万多从来人员。

1980年那时候,香港是全世界最大的电子加工集散地之一。1981年的梧桐山脚下迎来了深圳的地标建筑——高69.9米共20层的电子大厦。那时,世界范围内正在出现产业大转移的趋势,发达国家把加工制造业都搬迁转向了东南亚、台湾和香港。

90年代伊始,三资企业引入,加速了电子产业规模化,SMT生产线引进出现第一波高潮。随后的20年时间里,随着改革开放政策的深入,国内的产业中心完成了一次从北向南继而从南转向北的大回旋。

以深圳为代表的珠三角地区,借助特区政策吸引港资大量参与,上世纪九十年代初期,受南巡影响,香港8万多家制造工厂移到内地,其中珠三角就占了5万多家。 2019全球EMS(合同制造)企业排名出炉,从地区来看,中国台湾依旧占据着全球EMS第一的地位。

中国大陆企业也有两家,分别是长城开发(位于深圳)和三希集团(位于广州)。

2019年对于中国手机ODM行业来讲意义十分重大,其中最主要的原因就是继LG后,三星加大了对中国ODM厂商的下单力度。

而据产业链传出的消息称,2020年LG将继续下单给中国内地的ODM厂商,订单数量仍在4000万部规模;而2020年三星则将抛出其有史以来最大的手机ODM订单,约6000万部规模给中国内地的ODM厂商。也就是说,两家韩国手机企业一起,将给中国内地的ODM厂商带来约1亿部的ODM订单。

据赛迪2020预测中数据显示,2019年电子信息制造业从月度增速看,3月、6月、9月的当月同比增速分别为10.2%、10.4%、11.4%,呈现季末增速逐步回暖态势,展望2020年,预计电子信息制造业全年增速维持10%以内。

数据的分析比较具有行业说服力,面对错综复杂的国内外形势,我国电子制造业按照高质量发展要求,加快转型升级,呈现总体平稳、稳中有进态势,在经济社会发展中的支撑引领作用进一步增强。

据新浪财经报道,知名智能搜索科学家吴军认为,5G是第三次互联网的机会,未来有1000亿到10000亿台设备可能会连在5G网络上。目前还很难预测谁是未来IoT的王者。相比未来巨大想象空间,当下的市场赛道上还可容纳下诸多实力选手。

中国,作为全球较大的消费电子产品生产国、出口国,亦是较大的消费国,在5G智能手机的赛道中,华为无疑占据绝对优势。尽管目前市场环境动荡,华为5G的发展进程仍旧大步向前,英国、瑞士等欧洲国家相继投入华为的技术怀抱,足可见中国电子制造业跨越前进的步伐。

电子制造精英人士都在PCBA电路板外发SMT贴片DIP插件后焊加工之家,欢迎加入!

我们SMT行业头条网旗下电子制造业微信技术公众号旨在推广分享SMT电子智能制造工厂的先进解决方案及企业经营管理新思维,促进行业上下游之间的技术交流。

不积跬步,无以至千里;不积小流,无以成江海。每个人的成功都不是偶然,勤勉刻苦,不断积累,才能厚积薄发。

南宫28

南宫28